「一括比例配分方式と個別対応方式…消費税の仕入税額控除」

2020年(令和2年)8月10日(最終更新2025年5月15日)

寺田 誠一(公認会計士・税理士)

・消費税のしくみ

消費税は標準税率10%です(他に、軽減税率8%があります。)。内訳は、国税である消費税7.8%と地方消費税2.2%です(軽減税率は、国税6.24%、地方消費税1.76%です。)。

国税と地方消費税とを合わせて、一般的に、「消費税」と呼んでいます(本稿でも、この広義の意味で「消費税」という言葉を用います。)。ただし、国税と地方消費税とを合わせて、「消費税等」と呼ぶ場合もあります。その場合の「等」は、地方消費税を指しています。

納付は、国税と地方消費税とをまとめて、国(税務署)に支払います。

図を使って、消費税のしくみを説明します(標準税率10%の課税取引のみという仮定)。A社が商品をB社に税込み770で販売し、B社はその商品を消費者に税込み990で販売するものとします。

A社からB社への販売価格のうちには770×10/110で70、B社から消費者への販売価格のうちには990×10/110で90の消費税が含まれています。

この取引全体の消費税は、90です。これは、結局、消費者が負担しています。すなわち、消費者は、B社より購入するとき、この商品の消費税90を支払っています。ただし、納付は、A社とB社とで、按分します。すなわち、A社の納付額は70、B社の納付額は90から70を差し引いた20となります(多段階課税・前段階控除といいます。)。消費税は、このようなしくみです。

法人における納付は、原則、課税期間終了後2か月以内ですその場合、中間納付額を差し引きます。中間納付額は、前年度の課税期間の消費税(国税)の年税額に応じて、次のようになります(基準となるのは、消費税全体ではなく、国税部分(標準税率でいえば7.8%部分)です。)。

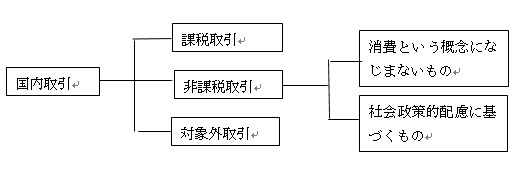

・課税取引、非課税取引、課税対象外取引

(1) 課税取引

消費税のかかる取引を課税取引といい、そのうち、受け取る(預かる)方の取引を課税売上げ、支払う方の取引を課税仕入れといいます。課税取引とは、次の4つの要件をすべて満たしたものをいいます。1つでも満たさないと、課税取引とはなりません。

① 国内において行うもの(国内取引)であること。

② 事業者(個人事業者と法人)が事業として行うものであること(ただし、法人が行う取引はすべて「事業」に該当するとされます。)。

③ 対価を得て行うものであること(無料でないこと)。

④ 資産の譲渡、資産の貸付け、役務の提供であること。(資産の譲渡とは、資産の同一性を保持しながら他に移転させることをいいます(消費税基通5-2-1)。)。

すなわち、課税売上げ・課税仕入れは、簿記や会計でいう売上・仕入よりも広い概念です。課税売上げは、資産・役務(サ-ビス)の提供をいうので、商品などの売上だけでなく、固定資産売却代なども含まれます(固定資産売却代は、売却益ではなく、売却代金という総額です。)。課税仕入れには、商品などの仕入だけでなく、経費や有形無形固定資産・繰延資産の取得なども含まれます。

消費税においては、減価償却で期間配分するという考え方はありません。建物や器具備品などを取得したときには、取得価額が課税仕入れとなります。

(2) 非課税取引

取引のうちには、本来は課税だが、例外的に非課税とされているものがあります。この非課税取引(非課税売上げ、非課税仕入れ)には、次の2つのものがあると説明されます。

① 消費という概念になじまないもの

土地の売却・貸付け、有価証券の売却、金融取引など

② 社会政策的配慮に基づくもの

(社会)保険、介護、福祉、教育、住宅など

勘定科目でいうと、非課税は、受取利息、支払利息、法定福利費、保険料、受取家賃・地代家賃のうちの住宅家賃などです。土地や有価証券の購入額・売却額(売却益ではありません。)も、非課税です。

駐車場の賃貸料・賃借料(地代)は、舗装や区画割りがしてあるのが通例なので、土地の貸付け・借入れではなく施設の貸付け・借入れとなり、一般的に課税取引とされます。

(3) 課税対象外取引(不課税取引)

取引には、他に、消費税の課税対象外取引(不課税取引)といわれるものがあります。国外取引、事業者以外の者が行う取引、対価性のない取引などです。

給料・賞与・退職金などは、雇用契約に基づく労働の対価であり、事業として行うものではないので、課税対象外(不課税)とされています。ただし、通勤交通費や出張手当などは、旅費交通費として、課税取引となります。

人件費以外にも、祝金・香典・見舞金・寄付金・各種の会費などは、対価性がない(一方的に支払うだけで、相手から役務の提供を受けていない。)ということで、課税対象外(不課税)となります。期首棚卸高・期末棚卸高・減価償却費・引当金繰入額・各種の税金・受取配当金・受取保険金・受取補助金(助成金、給付金)なども、「資産の譲渡、資産の貸付け、役務の提供」に該当しないので、対象外(不課税)です。

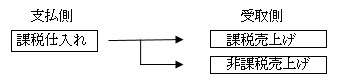

支払側の非課税仕入れと対象外仕入れは、消費税の計算には関係しません。非課税と課税対象外の区別も不要です。支払側については、課税仕入れに該当するか否かの区別さえすればよいわけです(後述しますが、受取側は、非課税と課税対象外の区別が必要であり重要です。)。

・消費税の計算方法

消費税の原則課税(一般課税、本則課税)の計算は、次のように表すことができます。差し引かれる仕入控除税額が多くなると、差し引き後の納付額が少なくなります。

課税売上げの消費税額-課税売上げに対応する課税仕入れの消費税額(仕入控除税額)=納付額

実際の消費税申告書では、国税としての消費税をまず計算し、その後、地方消費税の計算をするという2段階になっています。標準税率10%の取引のみと仮定すると、直接10%の計算をするのではなく、7.8%+2.2%(7.8%×22/78)という計算をします。

消費税申告書の原則は、次のような割戻し計算です(他に、実際に受け取ったり、支払ったりした消費税を積上げ計算する方法もあります。)。

① 課税売上げ(税込み)×100/110×7.8%-課税仕入れ(税込み)×7.8/110=消費税(国税) (10%のみと仮定)

② 消費税(国税)×22/78=地方消費税

③ ①+②=納付額

消費税は、各事業年度における受け取った(預かった)課税売上げの消費税から支払った課税仕入れの消費税を差し引いて、残額を納付します。この課税仕入れの消費税を差し引くことを「仕入税額控除」といい、差し引かれた消費税を「仕入控除税額」といいます(※)。

※:2023年(令和5年)10月1日からは、仕入税額控除のためには、原則、インボイス(適格請求書等)の保存が必要となりました。本稿では、以下、課税仕入れはインボイスがあるものという前提で記述していきます。

仕入税額控除の対象となるのは、理論的には、課税仕入れのうち課税売上げに対応する部分だけです。課税仕入れのうち非課税売上げ・対象外売上に対応する部分は、按分計算して、税額控除できないとするのが理論的です。

しかし、実際には、次の図のような計算をすることになります(対象外売上げには、矢印が伸びていません。)。課税仕入れにかかる消費税を、対象外売上げは考慮せずに、課税売上げと非課税売上げの2つで按分します。つまり、課税仕入れにかかる消費税のうち、対象外売上げに対応する部分はないという仮定です。

これは、仕入税額控除できる金額が多くなるため、納税者有利の規定です。ただし、非営利法人では、補助金などの対象外売上げがかなりの比重を占めることが考えられるため、民間企業とは異なる計算方法が採られています。

次に、課税売上高5億円以下かつ課税売上割合が95%以上の場合には、さらに納税者有利になっています。その場合には、事務手数を省くため、課税仕入れにかかる消費税が全額、課税売上げに対応するものという仮定をとっています。つまり、課税仕入れが全額仕入税額控除できるわけです。

最後に、話は変わりますが、人件費その他の「対象外」や「非課税仕入れ」には、消費税はかかっていません。企業は、課税売上げから課税仕入れを控除するわけですが、人件費などは消費税がかかっていないので、控除できる課税仕入れには該当しません。ということは、企業は、課税売上げのうち人件費などに対応する分の消費税(いわゆる付加価値)を納付していると見ることもできます。

・仕入税額控除の方式

仕入税額控除を詳しく見て行きます。

(1) 全額控除方式(95%ルール)

課税売上割合が95%以上で、かつ、当事業年度の課税売上高(税抜)が5億円以下の事業者は、課税仕入れの消費税額が全額控除できます。これを95%ルールといいます。事務の簡便化のため、課税仕入れは全額(100%)課税売上げに対応している、すなわち課税売上割合を100%とみなしているわけです。この場合、一括比例配分方式や個別対応方式の計算は不要です。

通常の業種の場合、企業の非課税売上げは預金利息、貸付金利息、社宅家賃個人負担分くらいなので、課税売上割合は95%以上になることが一般的です(多くの場合は99%以上)。

課税売上げの消費税額-課税仕入れの消費税額(仕入控除税額)=納付額

(2) 一括比例配分方式

課税売上割合95%未満の事業者、または、課税売上割合95%以上であっても課税売上高(税抜)5億円超の事業者は、課税仕入れを按分して、課税売上げに対応する分だけを控除することが必要となります。その仕入税額控除の按分方法には、一括比例配分方式と個別対応方式とがあります。

一括比例配分方式では、課税仕入れ全体に課税売上割合を乗じた額が仕入控除税額となります。

仕入控除税額=課税仕入れの消費税×課税売上割合

(3) 個別対応方式

個別対応方式は、課税仕入れの消費税を、①課税売上対応分、②非課税売上・不課税売上対応分、③共通対応分の3つの用途に区分します。必ず、この3つに区分することが必要です。たとえば、課税仕入れ全額から①課税売上対応分を差し引いて、残額を③共通対応分にするというような2区分は認められません。

個別対応方式によった場合の仕入控除税額は、次の式のようになります。

仕入控除税額=①課税売上対応分の消費税+(③共通対応分の消費税×課税売上割合)

(4) 一括比例配分方式と個別対応方式の選択

一括比例配分方式と個別対応方式は、事業者が自由に選択できますが、一括比例配分方式を選択した場合には2年間の継続適用が強制されます。

仕入税額控除は個別対応方式が原則ですが、用途区分に事務手数がかかります。事務手数を省くため認められた方法が一括比例配分方式であるという位置付けです。そのため、簡便法である一括比例配分方式を採用する場合には、2年間の継続という縛りがあるわけです。

・課税売上割合

ところで、課税売上割合とは、次の分数式で表されます(消費税抜きの金額)。

課税売上割合の式は、仕入控除税額を当期の課税売上高と当期の非課税売上高の割合で按分して、課税売上高に対応する額を求めています。

課税対象外売上高は、分母に入っていません。理論的には入れるべきですが、もし、分母に対象外売上高を入れると、課税売上割合はその分小さくなり、仕入控除税額が少なくなります。分母に対象外売上げを入れないということは、本来ならば対象外売上高に対応する部分の一部も、課税売上高対応として仕入控除税額に含まれると考えられます。仕入控除税額が多くなるので、納税者有利になっているということです。

民間企業は、通常、対象外売上高(有価証券の配当金、保険会社からの保険金、国からの補助金・助成金など)はそれほど多額にならないので、割り切ったということもいえます。ただし、非営利法人では、補助金などの対象外売上げがかなりの比重を占めることが考えられるため、民間企業とは異なる計算方法が採られています。

輸出価額には消費税を転嫁しないことが国際的なルールなので、輸出売上げについては消費税率0%としています。これを輸出の免税売上高といいます。税率0%ですが課税売上げに含まれるので、課税売上割合の式の分母と分子にともに計上されます。

土地を除く有形無形固定資産の売却額は、分母と分子の課税売上げに含まれます。土地の売却額は、分母の非課税売上げに含まれます。有価証券の売却額は、原則、その5%が分母の非課税売上げに含まれます。有価証券の場合、売却額をそのまま分母の非課税売上げに含めたのでは、課税売上割合が小さく仕入控除税額が少なくなってしまうためです。これも、納税者有利の規定です。

・全額控除の縮小

2012年(平成24年)4月1以後開始の事業年度から、消費税改正により、課税売上割合が95%以上であっても当事業年度の課税売上高が5億円を超える場合には、全額、仕入控除税額とすることができなくなりました。一括比例配分方式または個別対応方式で按分することが必要です(課税売上割合が95%未満の場合には、従前から按分が必要です。)。

これは、理論上、妥当ですが、納税側からすると増税になります。また、課税売上げが5億円を超えるような規模の企業は、事務手数の増加に耐えられるだろうという趣旨です。

まとめると、現在、仕入税額控除は次のようになります。2012年改正の対象は、当事業年度の課税売上げ5億円超の事業者です。5億円は、前々期や前期ではなく、あくまで当期の数値です。5億円以下の事業者は、2012年改正は影響なく、従前どおり95%ルールが適用できます。

① 全額、仕入控除税額となる場合

課税売上げ(税抜き)5億円以下かつ課税売上割合95%以上の事業年度

② 一括比例配分方式または個別対応方式で按分する場合

課税売上げ(税抜き)5億円超の事業年度または課税売上割合95%未満の事業年度

・一括比例配分方式と個別対応方式

全額仕入控除税額となる場合や一括比例配分方式を取った場合には、支払側を①課税仕入れと②課税仕入れにならないもの(非課税仕入れまたは対象外仕入れ)の2つに分けることが必要です(実際には、課税仕入れについては、軽減税率8%のものやインボイスのないものがあるので、もっと複雑に分けることになります。)。パソコンの会計ソフトを使用する場合、消費税の区分欄でそれらを選択します。

一方、個別対応方式を採った場合には、支払側を①課税売上対応分の課税仕入れ、②非課税売上対応分の課税仕入れ、③共通対応分の課税仕入れ、④課税仕入れにならないもの(非課税仕入れまたは対象外仕入れ)の4つに区分する必要があります。パソコンの会計ソフトを使用する場合、消費税の区分欄でそれら4つを選択します(実際には、課税仕入れについては、軽減税率8%のものやインボイスのないものがあるのでもっと複雑になるのは、上記と同様。)。つまり、個別対応方式を採ると一括比例配分方式よりも入力の事務手数がかかります。

その代わり、通常、個別対応方式の方が一括比例配分方式より仕入控除税額が多くなるので、消費税の納税額は少なくなります。一括比例配分方式は、課税仕入れ全体を課税売上割合で按分して、仕入控除税額を算出します。一方、個別対応方式は、課税売上対応分をそのまま仕入控除税額とし、按分するのは共通対応分だけとなるからです(非課税売上対応分は按分できなくなりますが、通常、少額です。)。

したがって、どちらの方式を採るかは、個別対応方式の採用による節税額(一括比例配分方式との差額)というメリットと事務手数の増加というデメリットを勘案して決めることになるでしょう。

なお、支払側については、非課税仕入れと対象外仕入れとの区別は不要です。支払側については、課税仕入れに該当するか否かの区別さえ付けばよいわけです。両方とも、対象外(対象外仕入れ)としてもかまいません。どちらも消費税の計算には影響しないからです。

一方、受取側の非課税売上げと対象外売上げの区別は重要です。課税売上割合の計算に非課税売上げは関係するのに対して、対象外売上げは無関係だからです。レアケースですが、非課税売上対応分の課税仕入れが多いと、一括比例配分方式の方が個別対応方式よりも納税額が少なくなることがあります。

また、「非課税仕入れ」(たとえば、土地の購入)と「非課税売上対応分の課税仕入れ」(たとえば、土地売上に対応する仲介手数料の支払い)の区別に、ご注意ください。

・個別対応方式の用途区分

個別対応方式の課税売上対応分とは、課税売上げにのみ要する課税仕入れをいいます。非課税売上対応分とは、非課税売上げにのみ要する課税仕入れをいいます。共通対応分とは、原則として、課税売上げと非課税売上げとに共通して要する課税仕入れをいいます。ただし、3つのどれかに区分しなければならないので、実際には、共通対応分とは、課税仕入れのうち、課税売上げ対応分と非課税売上げ対応分以外のものすべてということになります。

共通対応分=課税仕入れ-課税売上げ対応分-非課税売上げ対応分

受取配当金や受取保険金などの課税対象外売上げ(不課税売上げ)に対応する課税仕入れは、課税売上対応分でも非課税売上対応分でもないので、共通対応分となります。また、同一事業年度での対応である必要はなく、他の事業年度での対応であってもかまいません。

事業部門ごとに業務内容が明確に分かれている場合には、用途区分を事業部門ごとに行うことも認められます。つまり、課税売上げのみが生ずる事業部門で発生する費用は、すべて課税仕入れにすることが可能であるということです。この考え方は、勘定科目ごとに用途区分を行う場合も同様です。

(設例)

M社の損益計算書の売上高は、すべて課税売上げである。他に、非課税売上げとして、預金の受取利息がある。

M社が消費税の計算において個別対応方式を採る場合、損益計算書の次の各勘定科目の用途区分は、通常、どのようになりますか。

当期商品仕入高、広告宣伝費、倉庫料、運送費、交際費、消耗品費、通信費、水道光熱費、地代家賃、雑費

国税庁の「95%ルールの適用要件の見直しを踏まえた仕入控除税額の計算方法に関するQ&A」によれば、非課税売上げが預金の受取利息だけであるとしても、総務・経理部門などにおける事務費など、課税売上対応分として特定されない課税仕入れは、共通対応分に区分されるとしています。

したがって、設例の場合、通常、当期商品仕入高と販売費(広告宣伝費、倉庫料、運送費)は課税売上対応分となり、一般管理費(交際費、消耗品費、通信費、水道光熱費、地代家賃、雑費)は共通対応分になると考えます。この設例では、非課税売上対応分はないと思われます。

なお、製造業の製造原価も、通常、課税売上対応分となります。

・一括比例配分方式と個別対応方式の設例

(設例)

N社は、課税売上げ(税抜き)6億円、インボイスのある課税仕入れ(税抜き)5億円(課税売上対応分4.5億円、共通対応分0.5億円、非課税売上対応分なし)。消費税10%、課税売上割合99.9%とする。

残高試算表の表示

仮払消費税等 50,000,000 仮受消費税等 60,000,000

① 仕入控除税額はいくらですか。

①-1 全額控除の場合

①-2 一括比例配分方式の場合

①-3 個別対応方式の場合

①-4 一括比例配分方式と個別対応方式との差額はいくらですか。

② 税抜経理方式における仕訳はどのようになりますか(仮払消費税、仮受消費税、未払消費税を使用のこと)。

②-1 全額控除方式の場合

②-2 一括比例配分方式の場合

②-3 個別対応方式の場合

① 仕入控除税額は、次のようになります。

500,000,000円×0.1=50,000,000円…全額控除の場合

500,000,000円×0.1×0.999=49,950,000円…一括比例配分方式の場合

450,000,000円×0.1+50,000,000円×0.1×0.999=49,995,000円…個別対応方式の場合

したがって、2012年改正後の消費税の増税額は、一括比例配分方式を採れば50,000円(=50,000,000円-49,950,000円)、個別対応方式を採れば5,000円(=50,000,000円-49,995,000円)となります。そして、一括比例配分方式ではなく個別対応方式を採ることによる節税額は45,000円(=50,000円-5,000円または49,995,000円-49,950,000円)となります。

一括比例配分方式と個別対応方式との差額は、思ったほど大きくないという印象です。

②-1 全額控除方式の仕訳

(借)仮受消費税 50,000,000 (貸)仮払消費税 50,000,000

(借)仮受消費税 10,000,000 (貸)未払消費税 10,000,000

仮払消費税50,000,000円を、仮受消費税と相殺します。そして、仮受消費税勘定の残高10,000,000円を未払消費税(または未払金)へ振り替えます。

②-2 一括比例配分方式の仕訳

(借)仮受消費税 49,950,000 (貸)仮払消費税 50,000,000

租税公課 50,000

(借)仮受消費税 10,050,000 (貸)未払消費税 10,050,000

仮払消費税勘定に計上されている金額のうち仕入控除税額とならない50,000円は、租税公課(または雑損失)へ振り替えます。この仕入控除税額とならなかった50,000円を、「控除対象外消費税額」といいます(控除対象外消費税額が生ずるのは、税抜経理方式の場合だけです。税込経理方式の場合には、控除対象外消費税額は生じません。)。

その結果、仮受消費税勘定の残高は10,050,000円となり、その額を未払消費税へ振り替えます。

②-3 個別対応方式の仕訳

(借)仮受消費税 49,995,000 (貸)仮払消費税 50,000,000

租税公課 5,000

(借)仮受消費税 10,005,000 (貸)未払消費税 10,005,000

控除対象外消費税額5,000円を、租税公課(または雑損失)で処理します。

・控除対象外消費税

仕入税額控除されなかった控除対象外消費税(具体的には仮払消費税勘定の借方残)の税務上の処理は、次のようになります。

課税売上割合が80%以上の場合には、控除対象外消費税は、全額、損金算入します(租税公課または雑損失)。

課税売上割合が80%未満の場合には、その内容により処理が分かれます。経費や棚卸資産に関する控除対象外消費税、また、個々の資産に対する控除対象外消費税が20万円未満のものは、損金とします。

課税売上割合が80%未満の場合、損金とならなかった控除対象外消費税は、「繰延消費税額等」として、5年間(60か月)で月割償却(月次均等償却)します。なお、控除対象外消費税が生じた年度は、実際に何か月であろうと6か月とみなします。すなわち、12÷60÷2で計算します。「繰延消費税額等」は、1年を超えるので、固定資産(投資その他の資産)に表示されます。

課税売上割合が80%未満の場合、損金とならなかった控除対象外消費税については、別法もあります。有形無形固定資産や繰延資産に関する控除対象外消費税は、それぞれの資産の取得価額に算入して、償却していくこともできます。

税抜経理方式を採用している場合、交際費に関する控除対象外消費税がある場合には、注意が必要です。法人税における交際費の損金不算入額の計算をする場合、控除対象外消費税を加えるのを忘れないようにする必要があります。なお、この取り扱いは、税抜経理方式だけで、税込経理方式の場合には関係ありません(そもそも、税込経理方式では、控除対象外消費税は生じません。)。

(設例)

R社の未払消費税へ振り替えた後の仮払消費税の残高800,000円 消費税10% 税抜経理方式 課税売上割合70% 一括比例配分方式 インボイスあり

建物取得価額 税抜 10,000,000円(消費税1,000,000円)

交際費 税抜 400,000円(消費税40,000円)

このときの仕訳はどのようになりますか。

(借) 繰延消費税300,000 (貸)仮払消費税800,000

交際費 12,000

租税公課 488,000

(借) 租税公課 30,000 (貸)繰延消費税 30,000

まず、繰延消費税(または固定資産)や交際費に振り替える控除対象外消費税を求めます。

建物:1,000,000円×(1-0.7)=300,000円

交際費:40,000円×(1-0.7)=12,000円

それ以外の租税公課に振り替える控除対象外消費税は、差引で求めます(実務で実際に計算するときも、差引で算出することになると思います。)。

仮払消費税残高800,000円-建物振替分300,000円-交際費振替分12,000円=488,000円

また、繰延消費税の計算上、控除対象外消費税が生じた年度は6か月/60か月、すなわち1/10を損金とします。具体的には、租税公課に振り替えるか、または繰延消費税償却という科目に振り替えます(消費税の指示は、対象外)。

300,000円×12÷60÷2=30,000円

※本稿は、次の拙稿を大幅に加筆修正したものです。

寺田誠一稿『会計と税務の交差点スッキリ整理! 第14回 「消費税改正」の重点解説』月刊スタッフアドバイザー 2012年(平成24年)9月号

寺田誠一稿『経理の疑問点スッキリ解明 第15回 消費税を意識した仕訳』月刊スタッフアドバイザー 2010年(平成22年)6月号

※消費税を意識した仕訳については、「税込経理方式・税抜経理方式と消費税内税入力・決算整理」参照。

※インボイスについては、「消費税インボイスのステップ式解説と取引先対応」参照。

※非営利法人の消費税については、「非営利法人の消費税…特定収入の設例」参照。

※このウェブサイトの趣旨については、「ご挨拶」参照。