「有価証券の分類と評価」

2020年(令和2年)7月1日(最終更新2022年4月12日)

寺田 誠一(公認会計士・税理士)

略語

金商法:金融商品取引法

金融基準:金融商品に関する会計基準

実務指針:金融商品会計に関する実務指針

Q&A:金融商品会計に関するQ&A

時価基準:時価の算定に関する会計基準

連結基準:連結財務諸表に関する会計基準

持分基準:持分法に関する会計基準

財規:財務諸表等規則

計規:会社計算規則

中小指針:中小企業の会計に関する指針

中小要領:中小企業の会計に関する基本要領

法法:法人税法

法令:法人税法施行令

法基通:法人税基本通達

・有価証券の分類

有価証券とは、株式や債券(社債・国債)などをいう(金商法2)。金融商品取引法に定義する有価証券以外のもので、金融商品取引法上の有価証券に類似し、企業会計上有価証券として取り扱うことが適当と認められるものについても、有価証券の範囲に含めるとしている(金融基準注1-2)。

金融商品会計基準によれば、有価証券は、その所有目的から、①売買目的有価証券、②満期保有目的の債券、③子会社株式および関連会社株式、④その他有価証券の4つに分類される(金融基準15~18)。

「売買目的有価証券」とは、時価の変動により利益を得ることを目的として保有する有価証券をいう(金融基準15)。

「満期保有目的の債券」とは、満期まで所有する意図をもって保有する社債その他の債券をいう(金融基準16)。

「子会社株式および関連会社株式」とは、子会社を支配する目的で、または、関連会社への影響力を行使する目的で保有する株式をいう。

「その他有価証券」は、売買目的有価証券・満期保有目的の債券・子会社株式および関連会社株式以外の有価証券をいう(金融基準18)。いわゆる持ち合い株式など取引先の株式や長期運用目的の株式が、これに該当する。実務的には、その他有価証券に分類される有価証券が、一番多いと思われる。

親会社株式も、「その他有価証券」に分類される。

・親会社・子会社・関連会社の定義

親会社とは、他の企業を支配している会社をいい、子会社とはその支配されている会社をいう。支配とは、意思決定機関(他の企業の財務・営業・事業の方針を決定する機関)を支配していることをいう(連結基準6、財規8③、会社法2③)。代表的なものは、議決権の過半数(50%超)を実質的に所有している場合だが、過半数に達しなくとも支配している場合はあり得る。

親会社と子会社が(または子会社が)、他の会社を支配している場合におけるその支配されている会社も、子会社とみなす(連結基準6、財規8③)。いわゆる孫会社である。

関連会社とは、企業が、出資・人事・資金・技術・取引などの関係を通じて、子会社以外の他の企業の財務・営業・事業の方針決定に対して重要な影響を与えることができる場合における、その影響を受けている企業をいう(持分基準5、財規8⑤、計規2③18)。代表的なものは、議決権の20%以上を実質的に所有している場合である。

親会社・子会社・関連会社の3つを合わせて、関係会社という(財規8⑧、計規2③22)

・流動資産と固定資産の区分

貸借対照表における有価証券の流動と固定との区分は、所有目的と1年基準による。

金融商品会計基準によれば、流動資産とされるのは、売買目的有価証券と決算日の翌日から1年内に満期の到来する社債その他の債券である(金融基準23)。後者は、有価証券の分類でいえば、「満期保有目的の債券」と「その他有価証券」のどちらかに該当する。

それ以外の有価証券は、長期所有と考え、固定資産(投資その他の資産)とされる。

ただし、「その他有価証券」のうち親会社株式は、1年基準により、1年内に処分するものは流動資産、1年を超えるものは固定資産(投資その他の資産)とされる(財規18、32の2)。

・有価証券の売却損益の表示

損益計算書における有価証券の売却損益の表示は、金融商品会計に関するQ&AのQ68に示されている。

売買目的有価証券の売却損益は、有価証券の売買を主たる事業としている場合には営業損益(売上高)とする。それ以外の場合には、営業外損益とする。売却益と売却損は相殺して、純額で表示する。

満期保有目的の債券は、本来、途中で売却しないはずである。万一、売却した場合には、合理的な理由による場合には、純額で営業外損益に計上する。合理的な理由によらない場合には、臨時的なものとみて、特別損益とする。

子会社株式および関連会社株式の売却損益は、特別損益とする。原則として、売却益と売却損を相殺しないで総額で表示する。

その他有価証券の売却損益は、2つに分かれる。

① 持ち合い株式の売却など、臨時的なものは、特別損益とする。

② 純投資(市場動向の推移を見ながら売却(転売)を行うことを目的として取得)の場合には、ある程度経常性が認められれば、営業外損益が適当である。

なお、売却した有価証券の保有期間が長期であり、売却損益の大部分が過去の時価変動に起因していると認められる場合には、原則、臨時的とみる。

|

売買目的有価証券 |

営業損益・営業外損益(純額) |

|

|

満期保有目的の債券 |

合理的な理由あり |

営業外損益 |

|

合理的な理由なし |

特別損益 |

|

|

子会社株式・関連会社株式 |

特別損益(総額) |

|

|

その他有価証券 |

臨時的 |

特別損益 |

|

経常的 |

営業外損益 |

|

・貸借対照表の科目名称

売買目的有価証券・満期保有目的の債券・子会社株式および関連会社株式・その他有価証券は、有価証券の分類の名称であり、決算書(財務諸表)の科目の名称ではない。科目の名称としては、「有価証券」「投資有価証券」「関係会社株式」などとなる(財規17①、18、32①)。

売買目的有価証券と1年内に満期の到来する債券は、「有価証券」という科目で流動資産に記載する。

満期保有目的の債券は、1年内に満期の到来するものを除き、「投資有価証券」という科目で固定資産(投資その他の資産)に記載する。ただし、関係会社に対するものは、「関係会社社債」という科目になる。

その他有価証券も、1年内に満期の到来するものを除き、「投資有価証券」という科目で固定資産(投資その他の資産)に記載する。ただし、関係会社に対するものは、「その他の関係会社有価証券」という科目になる。

子会社株式および関連会社株式は、「関係会社株式」という科目で、固定資産(投資その他の資産)に記載する。

例外的なものとして、親会社株式がある。子会社が親会社株式を取得することは、原則として、禁止されている(会社法135①)。合併・分割などで例外的に取得が認められる場合もあるが、相当の時期に処分しなければならない(会社法135②③)。

親会社株式は、1年基準により、1年内に処分されると認められるものは流動資産に、1年を超えるものは固定資産(投資その他の資産)に、「親会社株式」という科目で記載する(財規18、32の2)。金額が僅少な場合には、「投資有価証券」に含め、注記によることができる。

・損益計算書の科目名称

損益計算書における有価証券の科目名称は、金融商品会計に関するQ&AのQ69に示されている。

売買目的有価証券の科目は、利息・配当金・売却損益・評価損益を一括して、「売買目的有価証券運用損益」としてもよい。

売買目的有価証券以外の有価証券に関する損益は、「有価証券」「投資有価証券」「関係会社株式」などに応じて、①利息・配当金、②売却損益、③評価損益に区分して表示する。

なお、その他有価証券の評価差額のうち、損益計算書を通さずに純資産の部に計上されるものは、「その他有価証券評価差額金」という科目とする。

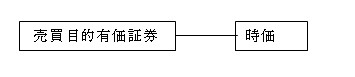

・売買目的有価証券の評価

売買目的有価証券とは、時価の変動により利益を得ることを目的に保有している有価証券をいう。短期間の価格変動により利益を得ることを目的とし、通常は同一銘柄に対し相当程度の反復的な購入と売却が行われるものである(実務指針65)。

売買目的有価証券については、投資家にとっての有用な情報は、期末の時価であると考えられる。したがって、株式および債券ともに、毎期末の時価で評価する(金融基準70)。

売買目的有価証券は、売却することについて事業遂行上などの制約はなく、時価の変動にあたる評価差額が企業にとっての財務活動の成果ととらえることができる。

評価差額は、有価証券の売買が主たる事業に含まれる場合には、損益計算書の営業損益(売上高)に記載し、それ以外の場合には営業外損益に記載すると考える。

時価評価の会計処理は、評価損益を翌期に戻し入れる洗替方式と戻し入れない切放方式のどちらも認められる。

ただし、実際に売買目的有価証券が決算書に計上されることは、ほとんどないと思われる。企業が、短期の売買目的で有価証券を保有することは非常にまれであろう。

・満期保有目的の債券の評価

満期保有目的の債券については、取得原価で評価する。また、償却原価法の要件に該当する場合には、償却原価で評価する(金融基準16)。償却原価法による差額は、損益計算書の営業外損益に記載する。

満期保有目的の債券は、満期まで保有することによる約定利息と元本の受け取りを目的としている。したがって、満期までの価格変動のリスクを考慮する必要がないので、時価では評価しない(金融基準71)。

ただし、時価が著しく下落したときは、回復見込みがあると求められる場合を除き、時価まで強制評価減しなければならない(金融基準20)。

・子会社株式および関連会社株式の評価

子会社株式および関連会社株式については、取得原価をもって評価する(金融基準17)。建物などへの事業用投資と同じく、時価の変動を財務活動の成果とは捉えないという考え方に基づいている(金融基準73)。

ただし、市場価格のない株式以外のものは、時価が著しく下落したときは、回復見込みがあると求められる場合を除き、時価まで強制評価減しなければならない(金融基準20)。

市場価格のない株式については、実質価額が著しく下落したときは、相当の減額をしなければならない(金融基準21)。

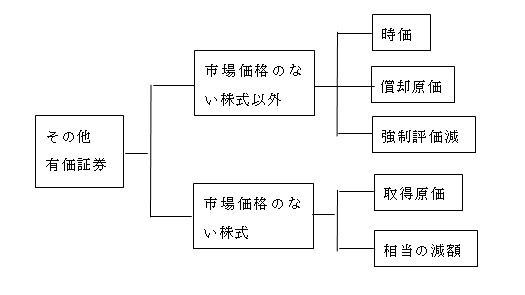

・その他有価証券の評価

その他有価証券は、毎期末、取得原価と時価とを比較し、評価差額は洗替方式に基づき、次のいずれかの方法で処理する(金融基準18)。税効果会計も適用する。

① 全部純資産直入法

時価と取得原価との差額である評価差額を、すべて純資産の部に直接計上する方法(損益計算書を通さない。)。

② 部分純資産直入法

時価が取得原価を上回る銘柄に関する評価差額は純資産の部に計上し、時価が取得原価を下回る銘柄に関する評価差額は損益計算書の営業外費用とする方法。損益計算書の評価差損については、洗替方式により、翌期の損益計算書において戻し入れする。

このように純資産直入という方法が採られたのは、次の理由による(金融基準77)。その他有価証券の時価は投資者にとって有用な投資情報であるが、その他有価証券については、事業遂行上などの必要性から直ちに売買・換金を行うことには制約もある。したがって、評価差額を直ちに当期の損益として処理することは適切でないと考えられる。

なお、部分純資産直入法を許容したのは、従来の処理では、保守主義の見地から、低価法評価損の損益計算書への計上が認められていたことを考慮したためでる(金融基準80)。しかし、部分純資産直入法は、時価が取得原価を上回った場合と下回った場合とで整合性のない処理方法であるため、全部純資産直入法の方が望ましいと考える。

なお、中小企業においては、その他有価証券について、時価評価をしないことが認められている(中小指針19(4)、中小要領5(1))。

その他有価証券のうち、取得差額が金利の調整と認められる債券には、償却原価法が適用される(実務指針74)。

その他有価証券のうち市場価格のない株式以外のものは、時価が著しく下落したときは、回復見込みがあると求められる場合を除き、時価まで強制評価減しなければならない(金融基準20)。

その他有価証券のうち市場価格のない株式については、実質価額が著しく下落したときは、相当の減額をしなければならない(金融基準21)。

・償却原価法

償却原価法とは、債券を債券金額と異なる金額で計上した場合において、その差額が金利の調整と認められるときは、差額を償還期に至るまで毎期一定の方法で順次加算または減算していく方法である(金融基準注5)。金利の調整以外の差額の原因としては、社債の格付け、すなわち社債の発行会社の信用力などが考えられる。

償却原価法の毎期の加減額の表示は、営業外損益とする。この方法を採ることにより、償還時に債券償還差損益が一時に計上されるのを防ぐことができる。

償却原価法は、有価証券の分類でいえば、満期保有目的の債券とその他有価証券のうちの債券に適用される。

・有価証券の減損処理①―強制評価減

強制評価減とは、時価が著しく下落したとき、回復する見込があると認められる場合を除き(すなわち、回復見込がない場合と不明の場合)、時価で評価しなければならないという規定である(金融基準20)。

「著しい下落」とは、必ずしも数値化できるものではないが、50%程度以上下落した場合には、著しい下落に該当するとされる(実務指針91)。評価損は、臨時的なものなので、原則として、損益計算書の特別損失に計上する。

この強制評価減は、満期保有目的の債券、子会社株式および関連会社株式、その他有価証券のうち、市場価格のない株式以外のものについて適用される。

また、強制評価減によって計上された評価損は、翌期に戻し入れる(いわゆる洗替処理)ことはしない。切放方式である。したがって、時価が、翌期首の取得原価となる(金融基準22)。

・有価証券の減損処理②―相当の減額

市場価格のない株式については、発行会社の財政状態の悪化により、実質価額が著しく低下したときは、相当の減額をしなければならない(金融基準21)。

実質価額とは、1株あたり時価評価に基づく純資産額(資産から負債を差し引いた金額)をいうが、超過収益力などを考慮することができる(実務指針92)。「著しい低下」とは少なくとも株式の実質価額が取得原価に比べて50%程度以上低下した場合をいう(実務指針92)。この評価損も、臨時的なものなので、原則として、損益計算書の特別損失に計上する。

この相当の減額の評価損は、子会社株式および関連会社株式、その他有価証券のうち、市場価格のない株式に適用される。

相当の減額の評価損も、強制評価減と同様、翌期に戻し入れる(いわゆる洗替処理)ことはしない。切放方式である。したがって、実質価額が、翌期首の取得原価となる(金融基準22)。

・時価と市場価格

2019年(令和元年)、「時価」の国際的な整合性を図る観点から、時価算定基準が公表された。

時価とは、有価証券など金融資産の場合、算定日において、市場参加者間で秩序ある取引が行われると仮定した場合の、その取引における資産の売却によって受け取る価格をいう(金融基準6、時価基準5)。

また、時価算定基準では、市場価格がない場合においても、入手できる最良のデータから時価を算定するという考え方を採っている。したがって、有価証券においては、すべて、何らかの時価(計算値や理論値など)が存在するということになる。

ただし、市場価格のない株式については、時価が存在しないと見ていた従来の取扱いを踏襲し、取得原価で評価するものとした(金融基準19、81-2、時価基準28)。

・評価額のまとめ

有価証券の分類と評価は、次のようにまとめることができる。

|

分 類 |

区 分 |

評 価 |

|

売買目的有価証券 |

|

時 価 |

|

満期保有目的の債券 |

|

取得原価 償却原価 強制評価減 |

|

子会社株式 関連会社株式 |

市場価格のない 株式以外 |

取得原価 強制評価減 |

|

市場価格のない 株式 |

取得原価 相当の減額 |

|

|

その他有価証券 |

市場価格のない 株式以外 |

時 価*償却原価 強制評価減

|

|

市場価格のない 株式 |

取得原価 相当の減額 |

*中小企業においては、取得原価も可

・持ち合い株式

わが国の大企業では、取引先の株式をお互いに所有する持ち合い株式が一般的であった。たとえば、A社がB社の株式を持ち、B社がA社の株式を持つという方式である。持ち合い株式は、従来、原価評価であった。

しかし、1999年(平成11年)の金融商品会計基準の公表により、持ち合い株式はその他有価証券とされた。そして、大企業では、毎期、時価評価が必要とされ、また、時価が著しく下落した場合には減損処理が必要とされた。

持ち合い株式を所有していた企業は、株価の下落により、大きな評価損を計上することがあり得る。近年では、株式を売却して、不必要な持ち合いを解消しようという動きも出て来ている。

・税務上の有価証券の分類と評価

税務上、有価証券とは、金融商品取引法第2条第1項(定義)に規定する有価証券その他これに準ずるもので政令で定めるものをいう(法法2二十一)。税務上の有価証券には、金商法上の有価証券以外に、合名会社・合資会社・有限会社の出資金なども含まれる。

税務上、まず、売買目的有価証券と売買目的外有価証券とに分ける。

売買目的有価証券(短期的な価格の変動を利用して利益を得る目的で取得した有価証券として政令で定めるもの)は、時価評価し、評価損益は益金または損金の額に算入する(法法61の3①一)。また、その額は翌期に洗い替え処理する(法令119の15①)。

次に、売買目的外有価証券は、原価評価する(法法61の3①二)。売買目的外有価証券とは、満期保有目的等有価証券とその他有価証券とをいい、満期保有目的等有価証券とはさらに償還有価証券と企業支配株式等とをいう(法令119の2②)。

償還有価証券は、償還期限と償還金額の定めのある有価証券とをいい、償却原価法による(法令119の2②一、法令119の14)。企業支配株式等とは、株主とその同族関係者が20%以上所有している株式をいう(法令119の2②二)。

有価証券は、結局、税務上も4つに分けられ、金融商品会計基準と類似している。大きく異なるのは、その他有価証券が金融商品会計基準では時価評価なのに対して、税務上は原価評価である点である。

なお、低価法は、金融商品会計基準においても、税務上においても、ともに廃止された。

・税務上の有価証券の評価損

税務上、次のような場合には、有価証券の評価損が認められる(法令68①二)。

① 上場有価証券等(企業支配株式等を除く。)の価額が著しく低下したこと。

② ①に規定する有価証券以外の有価証券について、その有価証券を発行する法人の資産状態が著しく悪化したため、その価額が著しく低下したこと。

「著しい価額の低下」とは、期末の有価証券の価額が、帳簿価額のおおむね50%相当額を下回ることとなり、かつ、近い将来その価額の回復が見込まれない場合をいう(法基通9-1-7、9-1-11)。

「資産状態が著しく悪化」とは、期末の1株あたり純資産価額が、有価証券を取得したときの1株あたり純資産価額のおおむね50%相当額を下回ったことなどをいう(法基通9-1-9)。

これらの評価損について、会計上と税務上とで、文言的には似た取扱いになっていると思われる。ただし、税務上の評価損の計上については、ハードルが高い、厳格であると考えておいた方がよい。

※本稿は、次の拙稿を、金融商品会計基準の改正などにより、大幅に加筆修正したものである。

寺田誠一稿『税理士と実務家のための会計シリーズ第4回 有価証券』週刊税務通信2003年(平成15年)10月6日号

※設例については、「有価証券取得・売却・評価の設例」参照。

※このウエブサイトの趣旨については「ご挨拶」参照。