「税効果会計の基本…一時差異等と繰延税金資産(負債)」

2021年(令和3年)8月9日(最終更新2022年8月6日)

寺田 誠一(公認会計士・税理士)

・税効果会計の意義

税効果会計を適用しているか否かは、決算書の科目を見ればわかります。貸借対照表に「繰延税金資産(または繰延税金負債)」、損益計算書に「法人税等調整額」という科目があれば、税効果会計を適用しています。これらの科目がなければ、税効果会計を適用していないということです。

税効果会計とは、損益計算書に、当期の負担する納税額ではなく、税引前当期純利益と合理的に対応した「法人税、住民税及び事業税」(以下、「法人税等」)を計上しようというものです。税効果会計は、税金の期間配分という会計上の手続です。

損益計算書の税引前当期純利益は会計上の収益・費用に基づいて計算されています。ところが、損益計算書のうちの法人税等は、税務上の所得に基づいて計算されます。損益計算書のなかで、ここだけは異質です。利益と所得とは、期間的にずれが生じます。したがって、税引前当期純利益と所得を基準にした法人税等とは、実は対応していないわけです。そこで、法人税等も会計上の収益・費用のベ-スに合わせて計上し、税引前当期純利益と法人税等を対応させようというのが税効果会計です。

なお、税効果会計は会計上の手続であり、税効果会計を適用しても納税額が変わるわけではありません。

・一時差異等

収益と益金、費用と損金との差異には、会計上と税務上の認識の時期が違うものがあります(このような差異は、将来的には解消され、長期的には両者は一致します。)。このような差異を、「一時差異」といいます。すなわち、一時差異とは、会計上の資産・負債の金額と税務上の資産・負債の金額との差額と定義されます。損金不算入の未払事業税・未払事業所税・評価損・減価償却費・貸倒損失・引当金繰入額などです(本稿では、個別財務諸表を前提)。

たとえば、税法限度額を超えて評価損・減価償却費などを計上すると、超過分について会計上は費用ですが税務上は損金となりません。会計上は、減価償却費だけ資産の価額が引き下げられます。しかし、損金不算入の部分については、税務上の資産の額は引き下げられません。したがって、会計上の資産の額と税務上の資産の額に不一致が生ずることになります。

一方、収益と益金、費用と損金との差異には、会計上と税務上の考え方の相違に基づくもので、その差異は永久に解消されず一致することはないものがあります。損金不算入の法人税住民税・役員給与・交際費・寄附金・罰課金などです。

一時差異には、「将来減算一時差異」と「将来加算一時差異」の2種類があります。将来減算一時差異とは、将来、一時差異が解消するとき、その期の所得を減額し納税額を減らすという税効果を持つものです。将来加算一時差異とは、将来、一時差異が解消するとき、その期の所得を増額し納税額を増やすという税効果を持つものです。すなわち、税効果には、減税効果と増税効果の2種類があります(意味からすると、将来減税一時差異・将来増税一時差異と呼んだ方がよいくらいです。)。実際には、将来減算一時差異がほとんどです。将来加算一時差異は、圧縮記帳や特別償却の積立金方式など、限られた場合です。

一時差異の解消とは、有価証券・棚卸資産・固定資産など(過去に損金不算入とされた評価損・減価償却費のあるもの)を譲渡した場合や、債権(過去に損金不算入とされた貸倒損失のあるもの)の貸倒損失が税務上認められた場合などを意味します。

税務上の繰り越された欠損金は、翌期以降10年間、所得からの控除が認められています。将来の所得が減り減税効果が生ずるので、将来減算一時差異と同じ性格を持っています。したがって、一時差異と同様に取扱います。

一時差異と繰越欠損金などを総称して、「一時差異等」といいます。税効果会計の対象となるのは、これらの一時差異等です。なお、重要性の乏しい一時差異等については、繰延税金資産・繰延税金負債を計上しないことができます。

・繰延税金資産と繰延税金負債の意義

税法限度額を超えた評価損・減価償却費などを計上した場合、その費用は損金不算入となるので、差異の生じた年度では別表四で加算します。所得の方が利益よりも大きいので税額も大きくなり、会計上の観点から見れば税金の前払い(課税庁に対する債権)となります。したがって、損益計算書の法人税等が多すぎるので、法人税等をマイナスして、貸借対照表に前払い税金を持って行きます。

貸借対照表の前払い税金は、「繰延税金資産」という勘定科目を用います。また、損益計算書の法人税等をマイナスする勘定科目は、「法人税等調整額」を用います。

(借)繰延税金資産 ××× (貸)法人税等調整額 ×××

一方、将来、差異の解消する年度では、別表四で減算するので、所得の方が利益よりも小さくなります。したがって、会計上の観点からは損益計算書の法人税等が少な過ぎるので、そこに繰り越してきた前払い税金(繰延税金資産)を取り崩して借方に法人税等調整額を計上し、法人税等を増額します。

(借)法人税等調整額 ××× (貸)繰延税金資産 ×××

実務上は、繰延税金資産の回収可能性のチェックが、毎期、必要です。「回収」とは、将来、税金が減るという意味です。

繰延税金資産は、将来の納付税金の減額という効果があるため、繰り延べられるものです。しかし、将来の減算される期に多額の税務上の繰越欠損金があるような場合には、税金の軽減効果はなく、繰越欠損金がただ増えるだけということがあり得ます。このような場合には、将来の減額という税効果がないので、将来減算一時差異が存在していても、税効果会計の適用すなわち繰延税金資産の計上は認められません。

すなわち、繰延税金資産は、将来減算一時差異が解消されるときに課税所得を減少させ、税金負担額を軽減することができると認められる範囲内で計上しなければなりません。特に、中小企業においては、将来の収益が不確実な場合があるので、慎重な検討が必要です。

この繰延税金資産の回収可能性のチェックは、毎期、見直しを行う必要があります。

将来加算一時差異は、差異の生じた年度では別表四で減算します。したがって、所得の方が利益よりも小さいため税額が少なくなるので、会計上、未払い税金を損益計算書の法人税等に追加計上します。

貸借対照表の未払い税金の勘定科目は、「繰延税金負債」とします。また、損益計算書の法人税等に追加計上する勘定科目は、繰延税金資産のときと同じ「法人税等調整額」を用います。

(借)法人税等調整額 ××× (貸)繰延税金負債 ×××

将来、差異の解消する年度では、別表四で加算するので、所得の方が利益よりも大きくなります。会計上、そのままでは損益計算書の法人税等が多すぎるので、未払い税金(繰延税金負債)を取り崩して貸方に法人税等調整額を計上し、法人税等からマイナスします。

(借)繰延税金負債 ××× (貸)法人税等調整額 ×××

実務上は、一時差異等は期首にも期末にも存在しています。したがって、まず、期首の繰延税金資産・繰延税金負債の額を取り崩します(相手勘定は法人税等調整額)。そして、改めて、期末の繰延税金資産・繰延税金負債の額を計上します(相手勘定は同じく法人税等調整額)。そして、洗い替え処理をします。個々の資産負債ごとではなく、資産合計・負債合計で洗い替え処理を行ってかまいません。損益計算書には、これらの仕訳における法人税等調整額の純額が記載されます。

期首:(借)法人税等調整額 ××× (貸)繰延税金資産 ×××

繰延税金負債 ××× 法人税等調整額 ×××

期末:(借)繰延税金資産 ××× (貸)法人税等調整額 ×××

法人税等調整額 ××× 繰延税金負債 ×××

実務的には、期末の将来減算一時差異等は、法人税申告書別表五(一)の利益積立金期末残高を合計して求めます(決算を締める前に、仮締めで別表五(一)を作ります。)

ただし、例外的に、別表五(一)以外の資料を用いる場合が2つあります。

① 繰越欠損金

繰越欠損金は、別表七より求めます。

② 未払事業税

未払事業税を計上する場合、その金額は別表五(一)には明示されないので、仮締めの法人事業税申告書より把握する必要があります。)。

繰延税金資産または繰延税金負債は、次の計算で算出されます。

一時差異等×法定実効税率=繰延税金資産(または繰延税金負債)

つまり、一時差異等は所得ベースの金額であり、繰延税金資産・繰延税金負債は税額ベースの金額です。

・従来の貸借対照表の表示

繰延税金資産・繰延税金負債は、関連する資産・負債と同時に取崩される点に注目して、次のように表示されました。すなわち、流動資産・流動負債に関連して生じた繰延税金資産・繰延税金負債は、流動資産・流動負債に表示します。一方、固定資産・固定負債に関連して生じた繰延税金資産・繰延税金負債は、固定資産(投資その他の資産)・固定負債に表示します。

たとえば、売掛金の貸倒損失、棚卸資産の評価損などに関する繰延税金資産は、流動資産とします。固定資産の評価損・減価償却などに関する繰延税金資産は、固定資産とします。

繰越欠損金など特定の資産・負債に関連しないものは、1年基準により、翌期に解消される見込みのものは流動資産・流動負債とし、そうでないものは固定資産・固定負債とします。

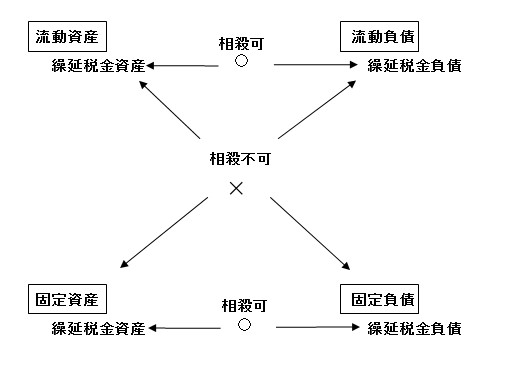

流動資産の繰延税金資産と流動負債の繰延税金負債、固定資産の繰延税金資産と固定負債の繰延税金負債は、それぞれ相殺して表示します。ただし、流動資産の繰延税金資産と固定負債の繰延税金負債、固定資産の繰延税金資産と流動負債の繰延税金負債は、相殺しません。

・現在の貸借対照表の表示

2018年(平成30年)2月16日の企業会計基準委員会より公表された企業会計基準第28号「税効果会計に係る会計基準の一部改正」により、表示方法が改正されました。繰延税金資産はすべて固定資産(投資その他の資産)に表示し、繰延税金負債はすべて固定負債に表示します。

同一納税主体の繰延税金資産と繰延税金負債は、相殺(そうさい)して表示します。したがって、外国以外の国内の税金は、すべて相殺して、固定資産(投資その他の資産)または固定負債とします。

改正の理由は、基準28号に述べられていますが、それらをまとめると、次のとおりです。

① 繰延税金資産は、換金性のある資産ではない。

② 税金の納付は決算日後なので、1年以内に解消される一時差異等でも、1年以内にキャッシュフローは生じない。

③ すべて固定とすると、流動・固定の区別が必要なくなるため、財務諸表作成者の事務負担が軽減される。

④ 国際的な会計基準では、固定とされている。

従来の表示方法と現在の表示方法、どちらもそれなりの根拠がありますが、国際的な会計基準に合わせたということだと思います。

・有税償却

上場企業などで、税効果会計を適用すると、不良資産の整理を行いやすいということがあります。それは、不良資産を有税償却する場合です。有税償却とは、税務上、損金算入が認められないものを、会計上、費用処理することをいいます。

有税償却の場合には、会計上、評価損・貸倒損失などの費用が計上され、一方、法人税等には損金不算入を考慮したところの高い税額が計上されます。つまり、有税償却した場合、税効果会計を適用しないと、費用が多くなり、当期純利益が少なくなります。

そのような場合、税効果会計を適用すれば、税効果会計を適用しない場合に比べ、有税の将来減算一時差異に法定実効税率をかけた分だけ税金に関する費用が少なくなり、当期純利益が多く表示されます。つまり、不良資産がある場合、税効果会計を適用すると、当期純利益の減少が緩和されるので、利益を減少させたくない上場企業などでも、不良資産の処理を有税で進めやすいということです(繰延税金資産の回収可能性があることが前提)。

一方、中小企業では、税務をかなり意識して会計処理を行うので、一時差異等はそれほど多くないと考えられます。それらの企業で税効果会計を適用する場合、対象となる一時差異等は、未払事業税と繰越欠損金が中心かと思われます。

「中小企業会計指針」においても、「一時差異の金額に重要性がない場合には、繰延税金資産または繰延税金負債を計上しないことができる。繰延税金資産の回収可能性の判断は、厳格かつ慎重に行わなければならない。」として、税効果会計の採用には慎重な姿勢を示しています。

また、「中小企業会計要領」では、税効果会計についてまったく言及していません。中小企業においては、税効果会計を適用している例は少ないと見たからでしょう。

※本稿は、次の拙稿・拙著を加筆修正したものです。

寺田誠一稿『経理の疑問点スッキリ解明 第11回 税効果会計』月刊スタッフアドバイザー 2010年(平成22年)2月号

寺田誠一稿『税理士と実務家のための会計シリーズ第10回 税効果会計』週刊税務通信2004年(平成16年)8月30日号

寺田誠一稿『会計と税務の交差点スッキリ整理! 第6回 「税効果会計」の理路整然 パート3』月刊スタッフアドバイザー 2012年(平成24年)1月号

寺田誠一著『ファーストステップ会計学 第2版』東洋経済新報社2006年(平成18年) 第4章 税効果会計と決算書

※法定実効税率の式の導き方については、「法定実効税率の式の算出方法(求め方)」参照。

※このウェブサイトの趣旨については、「ご挨拶」参照。