「インボイスのステップ式解説と取引先対応…免税事業者の各種設例」

2021年(令和3年)9月26日(最終更新2023年9月6日)

寺田 誠一(公認会計士・税理士)

【第1部 消費税・インボイスのステップ式解説】

・消費税とインボイス

ステップ(1) はじめに

2023年(令和5年)10月1日の取引(※1)より、消費税のインボイス(適格請求書)制度が始まります。「インボイス」とは、現在の請求書・領収書などに、税務署から交付された登録番号を付加したものです(詳しくは、後述)(※2)。

2021年(令和3年)10月1日より、その登録番号の申請が開始されています。課税事業者は、ほとんどが申請すると思われます。免税事業者は申請できない(=インボイスを発行できない)ので、対応をよく検討する必要があります(詳しくは、後述)。

※1:事業者の事業年度に関係なく(3月決算でも、12月決算でも、9月決算でも)、10月1日の取引からです。また、10月1日というのは、入金時・出金時ではなく、取引発生時です。

※2:英語では、invoiceは、請求書という意味です。わが国では、「インボイス」を、適格請求書として、特別な意味を持たせました。

2023年(令和5年)10月1日以前に、取引先のインボイス番号をお尋ねする書類が届くことや自社のインボイス番号をお知らせする書類を交付することがありますが、これはあくまで事前の情報収集や情報提供のためです。

ステップ(2) 消費税のしくみ

まず、消費税(前段階控除方式の間接税・付加価値税)のしくみを、単純化した設例でごく簡単に説明します。

(設例1)

A社が商品をB社に本体価格700・消費税70・税込み770で販売し、B社はその商品を消費者に本体価格900・消費税90・税込み990で販売するものとします。A社の売上は700、B社の仕入は700、B社の売上は900となります。この場合、消費税の国への納税はどのようになりますか。

この取引全体の消費税は、90です。これは、結局、消費者が負担しています。すなわち、消費者は、B社より購入するとき、この商品の消費税90を支払っています。

ただし、消費者は、国への納税はしません。国への納税は、A社とB社とで、按分して行います(※1)。すなわち、A社の納税額は70、B社の納税額は90から70を差し引いた20となります。A社の納税額70とB社の納税額20とを合わせると、消費者の支払った消費税額90と一致します。

※1:この設例では、A社・B社としましたが、法人に限らず、個人事業者も同じ取扱いです。

※2:B社が70差し引くことを「仕入税額控除」といいます。消費税では、いわゆる商製品・原材料の仕入れだけでなく、支払ったものをみな「仕入れ」といいます(課税仕入れ、非課税仕入れなど)。逆に、受け取った(預かった)ものをみな「売上げ」といいます(課税売上げ、非課税売上げなど)。通常の仕入・売上よりも、意味が広くなっています。

このようなネットワークが日本中に無数・無限に広がっているわけです。しかし、自社の消費税計算に必要なのは、直後の売上先と直前の仕入先・支払先だけです。

ステップ(3) 免税事業者の存在

B社が20納税するのは、A社が70納税しているということが前提です。ただし、A社が消費税を納税していない免税事業者(※1)の場合には、70は納税せずにA社の売上の一部となります(いわゆる、もらい得で、「益税(えきぜい)」という問題です。ただし、その70に対して、法人企業は法人税、個人事業は、所得税が課税されます。ですから、消費税分全額がもらい得というわけではありません。)

※1:原則として、前々年度の「課税売上」(※2)が1千万円以下等の事業者は、消費税の申告納税義務がありません。これを「免税事業者」といいます。小規模事業者の事務手数や担税力に配慮したものです。一方、免税事業者以外の消費税の申告納税義務がある事業者を「課税事業者」といいます。なお、免税事業者であっても、課税事業者となる(課税事業者を選択する)ことができます。

※2:通常の売上は、消費税がかかる「課税売上」となります。住宅家賃・土地地代・土地販売・受取利息・受取配当金・補助金助成金などは、消費税がかからないので、「課税売上」に該当しません。また、通常の仕入・支払は、仕入税額控除の対象である「課税仕入」となります。給与・社会保険料・生命損害保険料・香典・住宅家賃・土地地代(駐車場を除く。)・土地仕入・支払利息・減価償却費などは、消費税がかからないので、「課税仕入」に該当しません。

B社は、A社が課税事業者なのか免税事業者なのかはわかりません。したがって、2023年(令和5年)9月30日までの取引については、B社は、A社が課税事業者であろうと免税事業者であろうと、70を仕入税額控除して20だけ納税すればよいという取扱いでした。

つまり、A社が免税事業者でB社が課税事業者であると、消費者の支払った消費税額90のうち、B社の20だけしか国へ納税されないということになります。ただし、A社の売上は770となります。(もし、逆に、A社が課税事業者でB社が免税事業者だとすると、A社の納税は70、B社の納税は0。ただし、B社の売上990、仕入770となります。)

ステップ(4) インボイスの導入…原則的取扱い

消費税導入から30年以上経つので、2023年(令和5年)10月1日の取引からは、原則どおりの処理を行おうとするものです。A社が課税事業者ならば、B社の納税は20です(B社が70仕入税額控除するためには、原則、課税事業者であるA社が発行したインボイスを保存することが必要となります。(※1)(※2)(※3))。しかし、A社が免税事業者ならば70は控除できず、B社の納税は90となります。

※1:簡易課税を採っている場合、インボイスの保存は必要条件とはなっていません。簡易課税とは、前々年度の課税売上が5千万円以下の課税事業者が選択できます。実際の仕入税額控除の計算をしないで、業種別に、預かった消費税の40%~90%をもって仕入税額控除とみなす計算方法だからです。

※2:インボイスが不要な特例もあります。① 公共交通機関特例:1回の取引金額合計が3万円未満の電車代・バス代・船舶代、② 自動販売機特例:3万円未満の購入。

※3:一定規模以下の課税事業者のための、6年間の「少額特例」もあります(事業年度にかかわらず、2023年10月1日~2029年9月30日の期間の時限措置)。前々年度の課税売上1億円以下(または、前年度の前半6か月間の課税売上5千万円以下)の事業者は、課税事業者への1回の支払金額合計が税込1万円未満の取引については、インボイスの保存がなくても、帳簿への記載のみで仕入税額控除が認められます。

A社が課税事業者であると証明するものが「インボイス」です。インボイスは、課税事業者でないと発行できません。免税事業者は発行できません。インボイス制度の導入により、A社が課税事業者なのか、免税事業者なのかがわかるようになります。A社がインボイスを発行するのは、自社や仕入先・支払先のためではなく、売上先であるB社が仕入税額控除できるようにするためです。

B社が70控除するためには、A社が課税事業者であることが必要です。したがって、免税事業者は、将来、次第に取引から排除されていくかもしれません。

ステップ(5) A社とB社の負担増…原則的取扱い (より詳しい設例は、後述の第3部参照)

(5)-① A社が課税事業者を選択。取引価格770。

2023年10月以降、免税事業者であるA社が課税事業者を選択してインボイスを発行すると、A社の税負担は増えます。A社が免税事業者であれば消費税の納税はありませんが、課税事業者になると消費税の納税70が必要となります。A社が負担増となります。

一方、B社は70仕入税額控除できることに変わりはなく、B社の負担増はありません。

(5)-② A社は免税事業者のまま。取引価格770。

2023年10月以降、A社は免税事業者のままで、A社とB社との取引価格(本体価格)(※)が従前どおり770だと、A社の負担増はありません。A社は免税事業者のままなので、10月以前も以降も、770が売上になります。

※:2023年10月以降、免税事業者は売上に消費税を計上できません。もし仮に、インボイスのない免税事業者が請求書や領収書に消費税を記載しても、それは消費税ではなく取引価格(=本体価格)の一部ということになります。

一方、B社は、70を仕入税額控除することができず、納税額は90となります。すなわち、B社の消費税負担が70増えます。

(5)-③ A社は免税事業者のまま。取引価格700。

2023年10月以降、A社は免税事業者のままで、A社とB社との取引価格(本体価格)が消費税相当分を差し引いた700だと、A社は負担増となります。A社の売上が770から700に減少してしまうからです。

一方、B社の負担増はありません。B社は、消費税が70増加しますが、A社への支払額が同額の70減少するからです。

(5)-④ A社は免税事業者のまま。取引価格700~770。

以上見てきたように、A社とB社との取引価格が770だとB社が一方的に負担増となり、700だとA社が一方的に負担増となります。

取引価格が700~770の間だと、A社とB社とで、負担増を按分することになります。

A社とB社それぞれの負担増は、ちょうど一方が増えれば他方が減るというシーソーのような関係です。

(設例2)

免税事業者A社は、「弊社は従前消費税をもらわず700でB社に販売しており、2023年10月以降も免税事業者を継続し取引価格700を継続するので、課税事業者である売上先B社には迷惑をかけない(B社の負担は増えない)。」と主張しています。この主張は正しいですか。

B社は従前、700×10/110=63の仕入税額控除ができました(110分の10を消費税とみなします。)。これができなくなり、B社の負担が増えるので、A社の主張は正しくありません。なお、A社の売上は700のままで変わらないので、A社の負担増はありません。

ステップ(6) インボイスの導入…特例

(6)-① 免税事業者(が課税事業者を選択したとき)の経過措置(負担軽減措置)…「2割特例」

インボイス制度の趣旨は、1つには(※)、免税事業者の益税を減らしていくこと、すなわち、免税事業者が課税事業者になるよう誘導していくことだと思われます。そのため、免税事業者が課税事業者を選択しやすくなるよう、特例を設けて、税額を減額し、また事務手数を軽減しています。具体的には、免税事業者が課税事業者を選択した場合の消費税納税額は、3年間(2023年10月1日~2026年9月30日の属する課税期間)は、売上先から預かった消費税の20%(すなわち、仕入税額控除を80%とみなす。)でもよいとする「免税事業者(が課税事業者を選択したとき)の経過措置(負担軽減措置)」が設けられています。

なお、この2割特例は、あくまで、課税事業者を選択しなければ免税事業者でいられた、売上1千万円以下等の事業者が対象です。

※:他には、 将来の複数税率の拡大に備えるためだと思われます。現在の税率は、標準税率10%と軽減税率8%の2種類です。将来、複数税率の種類が増えたときには、税率・税額が記載されたインボイスがないと計算が困難になると思われます。

この2割特例により、設例1でいえば、A社は70×0.2=14の納税で済みます(原則は、70から仕入税額控除した額を納税。)。

3年経過後は、簡易課税を選択したらよいのではということだと思います。

(6)-② 課税事業者の経過措置(負担軽減措置)

インボイス導入の原則から言えば、A社が免税事業者ならば、B社はまったく仕入税額控除できないはずです。

実際には、免税事業者からのインボイスのない仕入・支払取引であっても、次のような「課税事業者の経過措置(負担軽減措置)」があります。つまり、2023年(令和5年)10月1日から即座に仕入税額控除ができなくなるのではなく、一定期間、一定額(当初3年間は80%、次の3年間は50%)は控除ができるということになります。

|

|

期 間 |

インボイスのない仕入・支払 |

|

① |

~2023年(令和5年)9月30日 |

消費税相当分の100%仕入税額控除可 |

|

② |

2023年(令和5年)10月1日~ 2026年(令和8年)9月30日 |

消費税相当分の80% 仕入税額控除可(3年間) |

|

③ |

2026年(令和8年)10月1日~ 2029年(令和11年)9月30日 |

消費税相当分の50% 仕入税額控除可(次の3年間) |

|

④ |

2029年(令和11年)10月1日~ |

仕入税額控除できない

|

(設例3)

課税事業者であるB社は、免税事業者A社より商品を取引価格770で仕入(税率10%の対象品目、インボイスでない一般の請求書)。仮払消費税を明示する別記入力の仕訳は、どのようになりますか。

①の期間

(借)仕 入 700 (貸)現金預金 770

仮払消費税 70

770×10/110=70

②の期間

(借)仕 入 714 (貸)現金預金 770

仮払消費税 56

770×8/110=56

消費税が14控除できなくなります。その分、仕入が14増えます。

③の期間

(借)仕 入 735 (貸)現金預金 770

仮払消費税 35

770×5/110=35

消費税が35控除できなくなります。その分、仕入が35増えます。

④の期間

(借)仕 入 770 (貸)現金預金 770

消費税が70控除できなくなります。その分、仕入が70増えます。

この経過措置は、免税事業者A社は、すぐには課税事業者を選択しなくてもよいと言っているようにも思えます。しかし、3年間の猶予を与えるので(課税事業者B社は、3年間、80%の仕入税額控除ができるので)、その間に、課税事業者を選択するかしないか、対応をよく考えなさいという趣旨だと思えます。

ステップ(7) 独占禁止法

公正取引委員会より、「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」(2022年(令和4年)1月19日)、「インボイス制度の実施に関連した注意事例について」(2023年(令和5年)5月)などが公表されています。設例1で言えば、課税事業者B社の免税事業者A社に対する対応について、注意が必要ということです。

たとえば、次のような場合には、優越的地位の濫用として、独占禁止法上、問題となるおそれがあります。

① 取引上、優越した地位にある事業者が、経過措置により一定の範囲で仕入税額控除が認められているにもかかわらず、取引先の免税事業者に対し、消費税相当額を取引価格から一方的に下げると通告すること。設例1で言えば、B社がA社に取引価格を700に下げると一方的に通告すること。

② 免税事業者に対し、課税事業者にならなければ取引価格を引き下げるとか、それにも応じなければ取引を打ち切ることにするなどと一方的に通告すること。

継続的な仕入先・支払先である免税事業者とは、課税事業者を選択してもらうのか、免税事業者のままでいるのか、また、その価格設定をどうするのかを、よく協議して話し合うことが大事だと思います。

・インボイス(適格請求書)の内容

ステップ(1) 登録番号

インボイス(適格請求書)には、登録番号が必要です(※)。登録番号がなければ、インボイスとはなりません。この登録番号は、所轄税務署に登録した上で、所轄税務署より交付されます。2021年(令和3年)10月1日より、登録申請の受付が開始されています。課税事業者のみ申請が可能で、免税事業者は申請できません(課税事業者を選択する免税事業者は申請できます。)。

※:「インボイス番号」は通称・俗称なので、請求書等に記載するのは「登録番号・・・・・・」とするのがよいでしょう(ハイフォンは不要です。)。

法人の登録番号は、「T1234567890123」というように、T(英字大文字)と法人番号13桁の数字の組み合わせになります。13桁は、法人は法人番号をそのまま使用しますが、個人事業者はマイナンバーを使用しません。個人事業者は、マイナンバーとはまったく異なる番号になります。法人番号は公開されていますが、マイナンバーは非公開という理由からです。

ステップ(2) 「インボイス」の記載事項

「インボイス」(※)とは、次のような事項を記載した請求書等(請求書・計算書・領収書・レシートなど、名称を問いません。)をいいます。現在使用している請求書等に、②と⑥を加えればよいわけです(手書きやゴム印も可)。インボイス(適格請求書)という名称を付す必要もありません。

※:口座振替(自動引き落とし)の場合には、③と⑤は通帳で、それ以外は契約書などで確認することになります。

① 自社名

② 自社の登録番号

③ 取引年月日

④ 取引内容(※1)

⑤ 取引金額の合計額(税抜価格または税込価格)(※1)

⑥ 消費税率および消費税額(※1)(※2)

⑦ あて名(「上様(うえさま)」はだめ。)

※1:10%と軽減税率8%とに分けて記載します。8%が無いときは10%だけでよく、「8%は無し。」と記載する必要はありません。

※2:消費税額の端数処理は、インボイス単位で、四捨五入・切捨て・切上げ、どれでもかまいません(通常は、切捨てが多いと思われます。)。

従前の請求書等との相違点は、次のとおりです。

1. インボイスでは、登録番号の記入が必要です。

2. 従前は税込価格が要求されていましたが、インボイスでは税抜価格と税込価格どちらでもかまいません(通常は、従前同様、税込価格を記載するか、または、税抜価格と税込価格の両方を記載すると思われます。)。

3. 従前は消費税額が要求されていませんでしたが、インボイスでは消費税額の記入が必要です。つまり、消費税率と消費税額の両方が必要です。

ステップ(3) 「簡易インボイス」の記載事項

小売業・飲食業・タクシ-業・駐車場業など不特定多数を相手にする事業者は、「簡易インボイス」を発行することができます(簡易インボイスという名称を付す必要はありません。)。その記載事項は、次のとおりです。

① 自社名

② 自社の登録番号

③ 取引年月日

④ 取引内容

⑤ 取引金額の合計額

⑥ 消費税率または消費税額

簡易インボイスの、一般のインボイスとの違いは、次の2点です。

1. あて名を省略することができます。

2. 消費税率と消費税額はどちらか一方でもかまいません。税率(10%または軽減8%)だけの記載でもよいわけです。。

小売店・飲食店・タクシー・コインパーキングなどでレジスター等から打ち出したレシートは、あて名は書いてありませんが、それでかまわないわけです。わざわざ、あて名を記入する必要はありません。

【第2部 課税事業者と免税事業者の具体的対応】

・2023年(令和5年)10月1日からの課税事業者の具体的な対応

(1) 売上先に対する対応について

1. 課税事業者は、大部分、税務署からインボイス番号の交付を受けて売上先にインボイスを発行すると思われます。インボイス発行事業者は、課税事業者である売上先から要求されたときには、インボイスを発行する義務があります。また、自社が発行したインボイスの控を保存する義務があります。

2. 売上先が消費者等のときはインボイスの発行は不要ですが、いちいち区別することは面倒なので、インボイスを発行するときはすべての売上先に発行するということでよいと思います。

3. まれに、売上先がすべて消費者や免税事業者・簡易課税選択事業者・2割特例事業者で、消費税の仕入税額控除をする必要がない場合には、税務署からインボイス番号の交付を受けずインボイスを発行しないという選択もあると思われます(インボイスは売上先が仕入税額控除を受けるために必要なので)。ただし、課税事業者は、インボイスを発行しなくても、消費税の申告納付の義務はあります。

(2) 仕入先・支払先に対する対応について

1. インボイスを発行できる課税事業者である仕入先・支払先に対しては、何の問題もありません。仕入税額控除ができます。

2. 問題は仕入先・支払先が免税事業者である場合です。仕入税額控除が段階的にできなくなります。また、仕入先・支払先に課税事業者と免税事業者が混在するので、事務処理が面倒になります。

3. インボイスのない免税事業者の仕入先・支払先には、課税事業者となって(※1)、インボイスを発行するよう要請・依頼すること(※2)が考えられます(この場合、仕入先・支払先は、消費税の負担が増えます。)。

※1:課税売上1千万円以下の免税事業者であっても、課税事業者を選択することができます。

※2:課税事業者にならなければ取引価格を引き下げると一方的に通告することは、独占禁止法や下請法上、問題となるおそれがあります。

4. インボイスのない仕入先・支払先は交渉や話し合いの上(※)、取引先をインボイスのある課税事業者の仕入先・支払先に変更するという選択もあり得ます。代替のきく商品やサービスならば、そのような方法も可能です。

※:一方的に取引打ち切りを通告するのは、独占禁止法や下請法上、問題となるおそれがあります。

5. インボイスのない免税事業者のままの仕入先・支払先が、自社にとって重要な取引先である場合、従前の税込価格がそのまま新しい取引価格となって取引を継続し、仕入税額控除が段階的にできなくなる(当社の消費税負担が増えるがやむを得ない)と割り切るか、または、改めて価格交渉(値決め)を行うことになる(消費税負担を先方と自社とで按分する。)と思われます。

6. 店舗・事務所・駐車場等を借りて家賃・地代を支払っている場合、家主・地主が免税事業者であると、自社の仕入税額控除が段階的にできなくなります。しかし、賃貸借の場合には通常貸す立場の方が優位なので、従前の税込価格がそのまま新しい取引価格になるケースが多いのではないかと考えられます。ただし、周辺の相場に比べて高い場合には、価格交渉の余地があると思います。

7. 商店で買い物をしたり、飲食店で食事をしたりする場合、領収書(レシート)がインボイスならば仕入税額控除ができますが、インボイスでない一般の領収書(レシート)では、2023年(令和5年)10月1日の取引から、第1部の解説のとおり、段階的に控除できなくなります。

8. 課税事業者でも簡易課税や2割特例を採用している場合には、以上の説明とは異なり、仕入先・支払先がインボイスを発行してもしなくても(課税事業者であろうと免税事業者であろうと)、気にする必要はありません。簡易課税や2割特例は、インボイスの有無で仕入税額控除の計算をするわけではないからです。

・2023年(令和5年)10月1日からの免税事業者の具体的な対応

(1) 売上先に対する対応について

1. 免税事業者は、税込経理方式が強制されます。常に、消費税は認識せず、すべて売上代金の一部となります。改正前と同じです。

2. 免税事業者は課税事業者となって、インボイスを発行するという選択があります。この場合には、従来どおり、得意先から消費税をもらうことができますが、その代わり、消費税の申告納税をする必要があり税負担が増えます。

3. 事業を拡大しようという意欲のある方(将来は、売上が1千万円以上になると予想される方)は、今から、課税事業者を選択するのがよいでしょう。

4. そのまま免税事業者でいるという選択もあります。すると、今後は、インボイスを発行しないので、得意先から消費税をもらうことができず、従前の本体価格がそのまま取引価格になると、売上(収入)が減少してしまいます(従前の税込価格を取引価格にできればよいのですが。)。

5. 免税事業者のままでいると、課税事業者である売上先は段階的に仕入税額控除できなくなるので、取引を打ち切られるおそれがあります。

6. 売上先が消費者・免税事業者・簡易課税選択事業者・2割特例事業者で、消費税の仕入税額控除をする必要がなくインボイスを求められない場合には、免税事業者のままという選択もあると思われます。

7. 主に住宅の貸付を行う不動産賃貸業(※)の場合には、免税事業者のままという選択になると思われます。

※:住宅の家賃は、消費税がかかりません(非課税)。

(2) 仕入先・支払先に対する対応について

免税事業者は税込経理方式が強制されます。上記の設例2でいえば、消費税は認識せずに仕入770になるということです。つまり、仕入先・支払先が課税事業者であろうと、免税事業者であろうと関係なく、消費税を認識しない処理(仕入代金や支払経費の一部)になるということです。改正前と同じです。

【第3部 免税事業者のインボイス対応各種設例】

・はじめに

2023年(令和5年)10月以降、インボイス(適格請求書)の保存がないと消費税の仕入税額控除ができません。したがって、免税事業者はインボイスが発行できないので、その売上先(得意先)は仕入税額控除ができなくなります。

これを受けて、免税事業者は、課税事業者を選択しインボイスを発行できるようにするか、または、免税事業者のままでいるかの選択を迫られることになります。本稿は、その選択の違いによって、どのような影響があるかを設例で示したものです(経過措置は、考慮していません。また、原則課税のみで、簡易課税は考慮していません。)。

・従前の計算方法

まず、2023年(令和5年)9月までの、免税事業者とその売上先である課税事業者の設例を考えてみます。

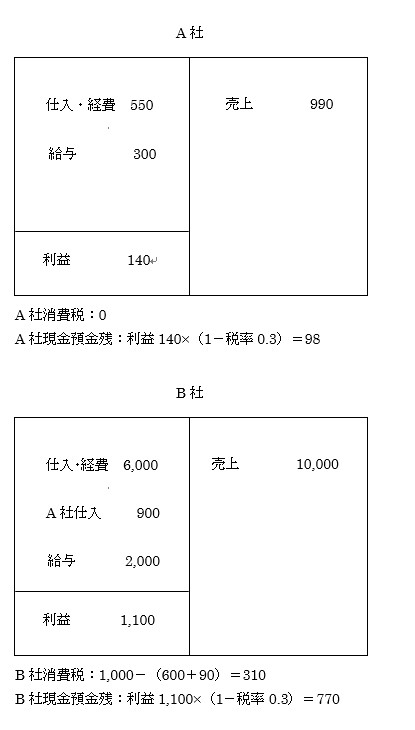

(設例1)

免税事業者A社(売上先はすべてB社)

売上:本体価格900、消費税90

仕入・経費:本体価格500、消費税50

給与:300

利益:140

課税事業者B社

売上:本体価格10,000、消費税1,000

A社以外からの仕入・経費:本体価格6,000、消費税600

A社からの仕入:本体価格900、消費税90

給与:2,000

利益:1,100

金額の単位省略。取引はすべて現金預金(期首の現金預金残は0)。売上と仕入・経費は消費税課税。消費税10%。課税売上割合100%。課税事業者は税抜経理方式。A社が課税事業者を選択した場合、納税額=預り消費税×20%に軽減する負担軽減措置は考慮せず。B社の仕入税額控除に当たっての経過措置も考慮せず。利益は正確には税引前当期純利益。法人税等の税率30%。これらの仮定は設例2以下も同じ。

A社は免税事業者であっても消費税を受け取ることが可能です。ただし、A社は税込経理方式を採ることが強制されます。A社は免税事業者なので、消費税の納税は0です。

上記の計算のとおり、B社は課税事業者なので、納付すべき消費税は310となります。B社の法人税等納付後の現金預金残は770となります。

・A社は課税事業者を選択

2023年(令和4年)10月以降、A社が免税事業者のままでいると、消費税をもらえなくなります。そこで、まず、A社が課税事業者を選択する場合を考えてみます。

(設例2)・・・本体価格同じ、消費税あり

課税事業者A社(売上先はすべてB社)

売上:本体価格900、消費税90

仕入・経費:本体価格500、消費税50

給与:300

利益:100

課税事業者B社

売上:本体価格10,000、消費税1,000

A社以外からの仕入・経費:本体価格6,000、消費税600

A社からの仕入:本体価格900、消費税90

給与:2,000

利益:1,100

今までA社は免税事業者だったので消費税は0でしたが、課税事業者になると消費税40を納税する必要が生じます。ただし、A社の利益は40減るので、40×税率0.3=12だけ法人税等が減ります。そこまで考慮すると、A社の消費税課税による負担増(現金預金残の減少)は28となります。

40×(1-税率0.3)=28…税引後で考えた負担増

これは、A社の現金預金残が98(設例1)から70(設例2)に28減少したことによっても確かめられます。

この場合、B社は設例1と同じであり、負担増減はありません。課税事業者となったA社だけが負担増となります。

・A社は免税事業者のまま、A社の販売本体価格同じ

A社は課税事業者を選択しないで、免税事業者のままでいることもできます。この場合、まず、消費税はなしで、本体価格は設例1と同じという例を考えてみます。

(設例3)・・・本体価格同じ、消費税なし

免税事業者A社(売上先はすべてB社)

売上:本体価格900、消費税0

仕入・経費:本体価格500、消費税50

給与:300

利益:100

課税事業者B社

売上:本体価格10,000、消費税1,000

A社以外からの仕入・経費:本体価格6,000、消費税600

A社からの仕入:本体価格900、消費税0

給与:2,000

利益:1,100

A社が免税事業者のままで、本体価格は従前と同じで、消費税はなしという例です。この場合、A社の売上は消費税分だけ減るので、利益が従前(設例1)の140から50となり、90減ります。税引後で考えると、63の負担増(現金預金残の減少)です。

90×(1-税率0.3)=63

しかし、影響はA社だけに留まりません。B社にも影響します。B社はA社からの仕入が課税仕入れとならないので、控除税額が690(設例1)から600に90減り、納付すべき消費税が310(設例1)から400に90増加します。すなわち、本体価格が同じであっても、B社の消費税が増加します。

ただし、A社からの仕入総額は990(設例1)から900に90減少するので、B社の消費税の増額はカバーされます。このことは、B社の現金預金残高は770で設例1と同じであり、負担増減(現金預金のプラスマイナス)がないことによっても確かめられます。

・A社は免税事業者のまま、A社の販売本体価格値上げ(消費税分)

A社は免税事業者のままなので消費税はなしですが、消費税分だけ本体価格を値上げするとどうなるかを見て行きます。

(設例4)・・・本体価格値上げ(消費税分)、消費税なし

免税事業者A社(売上先はすべてB社)

売上:本体価格990、消費税0

仕入・経費:本体価格500、消費税50

給与:300

利益:140

課税事業者B社

売上:本体価格10,000、消費税1,000

A社以外からの仕入・経費:本体価格6,000、消費税600

A社からの仕入:本体価格990、消費税0

給与:2,000

利益:1,010

設例4のように、A社は消費税分と同じ額だけ本体価格を値上げすることができれば、A社の利益は従前の設例1と変わりません。

一方、B社を考えると、A社からの仕入総額は990で設例1と変わりません。ただし、A社からの仕入が課税仕入れとならないので、仕入税額控除が690(設例1)から600に90減り、納付すべき消費税が310(設例1)から400に90増加します。これは、設例3と同じです。

B社の損益計算書では、A社からの仕入が従前の900(設例1)から990に増えたため、利益が1,100(設例1)から1.010に90減少します。B社は、税引後で考えると、設例1と比べて63の負担増(現金預金残の減少)となります。

90×(1-税率0.3)=63

これは、現金預金残が設例1では770でしたが、設例4では707に、63減少したことでも確かめられます。

つまり、A社が免税事業者のままで消費税分だけ本体価格を値上げできれば、A社の負担増減はなく、B社だけが負担増となります。

・A社は免税事業者のまま、A社の販売本体価格値上げ(消費税分以下)

設例3のように、A社は消費税はなし(免税事業者)で本体価格を同じに維持すると、B社の負担はなしで、A社だけ負担増となります。

一方、設例4のように、A社は消費税はなし(免税事業者)で本体価格を消費税分だけ値上げすると、A社の負担はなしで、B社だけ負担増となります。

そこで、次に、A社の本体価格の値上げを、0から消費税分までの間の金額としてみます。

(設例5)・・・本体価格値上げ(消費税分以下)、消費税なし

免税事業者A社(売上先はすべてB社)

売上:本体価格960、消費税0

仕入・経費:本体価格500、消費税50

給与:300

利益:110

課税事業者B社

売上:本体価格10,000、消費税1,000

A社以外からの仕入・経費:本体価格6,000、消費税600

A社からの仕入:本体価格960、消費税0

給与:2,000

利益:1,040

A社の利益は売上が990(設例1)から960に30減り、その結果、利益が140(設例1)から110に30減りました。結局、A社の負担増(現金預金残の減少)は、法人税等の税引後で考えると、21です。

30×(1-法人税率0.3)=21

これは、A社の現金預金残が98(設例1)から77(設例5)に、21減少していることによっても、確かめられます。

B社の消費税は310(設例1)から400に90増えます。ただし、A社よりの仕入総額は990(設例1)から960に30減ります。また、利益が1,100(設例1)から1,040に60減り、法人税等の減少を考えると18です。

60×法人税率0.3=18

結局、B社の負担増(現金預金の減)は、42となります。

消費税増90-仕入減30-法人税等減18=42

これは、B社の現金預金残が770(設例1)から728(設例5)に、42減少していることによっても、確かめられます。

A社が免税事業者のままで、消費税分以下本体価格を値上げする場合、A社とB社とがともに負担増を分かち合うという結果になります。

もし、仮に、A社が免税事業者のままで、消費税分以上本体価格を値上げすることができれば、A社の利益は従前より増えます(A社は負担減、B社は負担増)。

・まとめ

設例1と比較した結果を、まとめておきます。

|

|

|

本体価格 |

A社負担 |

B社負担 |

|

設例2 |

A社課税事業者 |

同じ(消費税あり) |

負担増 |

同じ |

|

設例3 |

A社免税事業者 |

同じ(消費税なし) |

負担増 |

同じ |

|

設例4 |

A社免税事業者 |

消費税分値上げ |

同じ |

負担増 |

|

設例5 |

A社免税事業者 |

消費税分以下値上げ |

負担増 |

負担増 |

以上の結果から、私見を述べておきます(第2部と重複しますが)。

① B社にとってA社が継続的な仕入先・外注先である場合には、B社はA社についてある程度配慮してもよいと思います。

② A社に課税事業者を選択してもらうのが、B社にとっても事務処理の効率化から望ましいことはいうまでもありません。その場合、A社の負担増を少し減らすため、本体価格を少し値上げするということも考えられると思います(少し、B社も負担)。

③ A社が免税事業者のままでいる場合には、消費税なしとなるので、ある程度本体価格の値上げということになると思います(A社とB社とで負担増を分かち合う)。

B社の立場が強い場合には。値上げ幅が少なくなるかもしれません。または、まったく値上げしないこともあるかもしれませんが(その場合には、負担増はA社だけ)、それはA社が気の毒な気がします。

④ A社が免税事業者のままでいる場合、消費税なしに加えて、さらに本体価格を値下げすることは、あまりにB社が一方的に有利であり、通常、道義的に問題だと思います。

※振込手数料のインボイス対応については、「振込手数料の会計処理(仕訳)とインボイス対応」参照。

※インボイス制度のごく簡単なまとめについては、「A4 1枚でわかるインボイスの初歩」参照。

※電子帳簿保存法のごく簡単な解説については、「A4 1枚でわかる電帳法の初歩」参照。

※このウェブサイトの趣旨については、「ご挨拶」参照。