「法定実効税率の式の算出方法(求め方)」

2021年(令和3年)8月8日(最終更新2021年8月19日)

寺田 誠一(公認会計士・税理士)

・法定実効税率

税効果会計の計算は、一時差異等に法定実効税率を乗じて、繰延税金資産または繰延税金負債の額を算出します。

一時差異等×法定実効税率=繰延税金資産(または繰延税金負債)

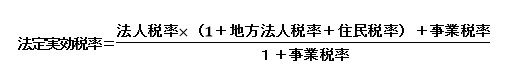

法定実効税率は、次の式で表されます。

※1:地方法人税と住民税の税率は、法人税に対して〇%という形式で示されます。つまり、法人税が課税標準ということです。違うのは、住民税は都道府県や市町村に申告するのに対し、地方法人税は法人税と同じ用紙で国(税務署)に申告することです。

所得をもとに課税される会社の税金には、法人税、地方法人税、住民税(都道府県民税、市町村民税)、事業税があります。法人税と住民税は損金となりませんが、事業税は損金となるので、そのことを配慮したものが、法定実効税率です。

事業税は、事業所税と同様に申告納税方式を採っているので、申告書を提出した事業年度、すなわち翌事業年度で損金となります。たとえば、××2年3月期の事業税は、申告書の提出は翌期になるので、××3年3月期において損金となります。上期分について中間申告を行う場合には、中間申告書を提出した事業年度、すなわちその期で損金となります。たとえば、××2年3月期の上期(××1年4~9月)分の中間申告書は下期に提出するので、上期分については××2年3月期において損金となります。しかし、法定実効税率の式の算出にあたっては、その算出を可能にするため、事業税は全額その期に損金になると仮定しています。

※2:法人税の中間申告が必要な場合(前事業年度の法人税が20万円超の場合)に、事業税の中間申告も必要とされます。

法定実効税率の計算にあたっては、住民税は法人税割だけ考え、均等割は無視します。外形標準課税が適用される事業税においても、所得割だけ考え、付加価値割と資本割は考慮に入れません。

※3:住民税の均等割とは、資本金や従業者数により段階的に定められているいわば会社の基本料金です(最低年間7万円)。欠損であっても課税されます。

※4:事業税は所得が課税標準ですが、資本金1億円超の法人には外形標準課税が適用され、課税標準を所得割と付加価値割と資本割に3分割します。

法定実効税率は、理論上は、一時差異等の解消年度の実効税率を用います。すなわち、回収または支払が行われると見込まれる期の税率によります。ただし、実務上は、将来のことは不明なので、決算日現在の税率によります。

中小企業が税効果会計を適用する場合には、法人税・地方法人税・住民税・事業税いずれも、自社の所得に見合った段階の税率を採用して、法定実効税率を算出すべきです。

・法定実効税率の算出方法(求め方、導き方)

法人税率・地方法人税率・住民税率・事業税率の各税率は、事業税が損金になるので、事業税を差し引いた後の所得に対するものです(正確には、地方法人税率・住民税率は、法人税に対するものです。)。

一方、法定実効税率は、法人税・地方法人税・住民税・事業税を差し引く前の所得(≒税引前当期純利益)に対するものです(事業税を差し引かない所得です。)。したがって、法定実効税率は、単純に、各税率を合計したものではありません。

法定実効税率≠法人税率×(1+地方法人税率+住民税率)+事業税率

法定実効税率の算出方法(求め方、導き方)には、各種の方法があります。それらのなかで、わかりやすいと思われる方法をご紹介します。

法定実効税率を「X」とします。

法人税・地方法人税・住民税・事業税を差し引く前の所得を「S」とします。

法人税・地方法人税・住民税・事業税を「税額」とします。

すると、税額=S×Xです。変形すると、次のようになります。

法人税・地方法人税・住民税を差し引く前で、事業税は差し引いた(損金にした)後の所得を「K」とします。

すると、SとKとの関係は、S=K+事業税で表されます(事業税はその期に損金と仮定)。

合計税率を「t」とすると、税額=K×tで表されます。

事業税率を「e」とすると、事業税=K×eで表されます。

(第1段階)

次のSとKとの関係からスタートします。

S=K+事業税

事業税にK×eを代入します。

S=K+(K×e)×

Kでくくります。

S=K×(1+e)

(第2段階)

法定実効税率Xの定義式からスタートします。

この式の分子の「税額」に、次の式を代入します。

税額=K×t

分母の「S」に、第1段階で算出した次の式を代入します。

S =K×(1+e)

すると、法定実効税率Xの式は、次のようになります。

分子と分母のKを消去すると、法定実効税率の式が算出されます。

※本稿は、次の拙稿・拙著のうち、法定実効税率の部分を大幅に加筆修正したものです。

寺田誠一稿『税理士と実務家のための会計シリーズ第10回 税効果会計』週刊税務通信2004年(平成16年)8月30日号

寺田誠一著 『新人経理マン・経理ウーマンのための初級経理レッスン』税務研究会出版局1999年

※一時差異等・繰延税金資産(負債)については、「税効果会計の基本」参照。

※決算書と別表四・五による各種の設例については、「将来減算一時差異の税効果会計と申告書設例」「圧縮記帳の税効果会計と申告書設例」「その他有価証券の税効果会計と申告書設例」参照。

※このウエブサイトの趣旨については「ご挨拶」参照。